サラリーマンの方を中心に、家賃収入を得るための「収益物件」の購入する方が増えています。一方で、計算上はキャッシュフローが出るはずなのに、実際には税金や修繕などで赤字になる、空室がなかなか埋まらずに収益化できないなど、「こんなハズじゃなかった・・・」と頭を抱える投資家は後を絶ちません。

収益物件への投資で失敗する人は、そもそも物件選びを間違えたゆえに赤字に陥り、結果としてローン返済ができなくなることが少なくなりません。言い換えれば、物件選びさえ間違えなければ、満室経営を実現し、黒字化を達成することはそう難しくはない、ということでもあります。

とはいえ、本当に利益になる物件をどうやって探して、どうやって見分けたら良いのか?に関する、具体的な情報が世の中には乏しいのも事実です。

そこで今回は、「収益物件の選び方」をご紹介したいと思います。実際にこの方法で、地方のアパートでありながら満室経営&黒字化を実現しています。

とはいえ、収益物件を買う前に、身に着けておくべき最低限の知識もあります。また、不動産投資に初挑戦の方であれば、ローンを組むべきか? もし組むならどれくらいの額が組めるか?などの目安を知りたい方もおられると思います。こうした点を含めて本記事では、7つのポイントを解説します。

※本記事には「PR」が含まれます。

ポイント

- サラリーマンならどれくらいの自己資金が必要でどれくらいのローンが可能か?

- 「良い物件」はどうやって探すか?

- 絶対買ってはいけない物件とは?

- 初心者にお勧めの収益物件の種類

- 良い物件と悪い物件を見分ける3つの判断基準とは?

- サラリーマン大家として成功する方法

- 大家が直面する3つのリスクとその回避方法

本記事をお読みいただければ、黒字化を実現できる収益物件を見分けられるようになります。

また、物件を管理する上での疑問や不安が解消され、「思ったほど満室経営は難しくない」と思っていただけることと思います。

そして、最初の物件を購入するための具体的な行動計画が立てられるようになるでしょう。

目次

1.サラリーマンは"信用"を利用して資金調達を有利に

収益物件への投資でまず疑問になるのは、「ローンを組むべきかどうか」ではないでしょうか?

実は必ずしもローンを組まなければならないということは無く、手持ちの資金だけで投資を始めることもできます。例えば、数百万円で買える物件もありますので、そうした物件を狙い、まずは「現金買い」で投資を始めるというのも一つの方法です。

しかし、ある程度大きな規模(収入)を狙うのであれば、ローンを組む必要があります。

意外に思われるかも知れませんが、実はサラリーマンはローンを組むのにも有利なのです。

もちろん、年収の高い経営者、医者、弁護士、会計士などが優遇されることもありますが、普通のサラリーマンでも十分ローンを組むことができます。なぜなら、日本の銀行は自営業よりも、未だに大手企業に長年勤めることを重視して融資する傾向があるからです。

1-1.どれくらいの自己資金が必要か?

不動産投資は、それほど多くの自己資金を必要としません。さすがに自己資金がゼロでは、物件の選択肢が狭くなり、銀行との交渉でも不利です。

それでも、300万円程度の自己資金があれば十分スタートできるでしょう。

1-2.サラリーマンが組めるローン額の目安は?

もしローンを組むことも視野に入れているなら、「自分は幾らぐらいのローンを組めるのか?」が疑問になると思います。ローンの額は、手元資金や勤め先の会社規模、資産背景によって大きく幅がありますが、以下の表をおおよその参考になさってください。

| サラリーマンが組めるローンの目安額 | |

| 年収500万以下 | 年収の10倍程度 |

| 年収500万〜700万 | 年収の15倍〜20倍程 |

| 年収700万〜1000万 | 年収の20倍〜30倍程度 |

| 年収1000万以上 | 年収の40倍程度 |

上記はあくまでも目安ですが、ご自身の年収からどれだけ資金が調達できて、幾らぐらいの物件を買うことができるか、などの参考になさってください。

ところで、実際の投資で問題になるのは資金ではなく、むしろ「物件選び」です。実際、投資で失敗する方の多くは、「儲からない物件を選んでしまった」ことに原因があります。そこで、以下からは「いかに良い収益物件を探すか?」に重点を置いてお伝えいたします。

2.良い物件はどうやって探すのか?

率直に申し上げて、「優良物件が運良く舞い込む」ということはありません。むしろ、物件探しには地道な努力が必要です。

2-1.「良い物件」に出会える確率は?

物件探しは、1000件検索したら、100件は現地調査に行き、現地調査した中の10件を購入申し込み、買付証明書を入れて、融資申請が通るのが3件。その中で、ようやく1件が買える・・・これが現実です。

つまり、「良い物件を1件買うのに、1000件調べなければならない」ということです。

これは決して誇張ではありません。業者からの紹介物件であれば、「紹介された1物件をそのまま買う」ということもありますが、本当に割安で、買った瞬間に「勝ち」となるような良い物件を買おうと思うと、このぐらいの確率になります。

「たった1件を買うのに、1000件も調べるのか・・・」と考えると、圧倒されるように感じるかもしれません。でも、「1日3件」なら無理なくできるでしょう。もし、毎日欠かさず「3件検索」を1年間続ければ、「1000件検索」を達成できます。

ぜひ今日から、「毎日3件、検索を続ける」を習慣にしましょう。

2-2.どんなルートで物件を探すか?

効率よく物件探しをするためには、たくさんのネットワークを駆使し、アンテナを張ることが肝要です。地元の物件を探しているなら、新聞の折り込みチラシを確認したり、地域に根付いている不動産業者さんを回ったりしましょう。

また、知人や友人などの人脈を生かせば、優良物件を紹介してもらえるかもしれません。初心者の物件探しの主流といえば、やはりインターネットの活用です。不動産業者のサイト、ポータルサイトなどを見ていくことになりますが、どんな物件を買うかによって活用するサイトはそれぞれ変わってきます。

私がオススメするのは、以下のサイトです。

オススメ!

- 楽待

- 健美家

- Yahoo不動産

- アットホーム

- 不動産投資連合体

いずれも王道ではありますが、これらのサイトを毎日見てみましょう。それだけでも物件を選び抜く力が自然と鍛えられます。

3.初心者には難しい投資物件について

不動産投資は「どんな物件を選ぶか?」が勝負ですから、「儲かる物件」を見極めることが絶対的に欠かせません。

しかし、最初はどういう物件を候補にしたら良いのか分からないと思います。

また、収益物件に興味があっても、

チェック!

- 「収益物件が売り出されているのは、儲からないからではないか?」

- 「家賃収入だけでは結局赤字になるのではないか?」

そこでまず、初心者には難しい物件をお伝えします。これらを回避すれば、物件探しの不安はかなり解消されると思います。

3-1.新築区分ワンルーム

新築区分ワンルームの難しいところは「圧倒的に高い」よって「キャッシュフローが出ない」からです。

新築区分ワンルームが儲からない理由

新築区分ワンルームは、土地から仕入れて開発をして、マンションを建てて、それを分譲して・・・中間マージンがかなり上乗せされます。加えて、販売するための営業マンの人件費もかかるので、圧倒的に高くなります。

例えば、都内で2000万~3000万円で販売される物件も、実際の評価額は1000万〜2000万円くらいです。ですから新築区分ワンルームは、買った瞬間に「マイナス1000万円」などの損失を抱える、絶対にNGな物件です。

また返済比率が高く、家賃収入の7~8割は返済で消えていきます。返済以外にも、管理費や修繕積立金がかかるので、手元に残るのは1割くらいになります。当然、空室になれば家賃収入がゼロとなり、収支は大きくマイナスになります。仮に常時満室で運営できたとしても、たとえばエアコンや給湯器など設備が壊れるだけで、数万~数十万円の持ち出し費用がかかります。

つまり、返済比率があまりも高く、修繕リスクや空室リスクにも耐えられない、非常に危険な投資となります。

業者の「家賃保証」にご注意を!

「空室が怖い」という方をターゲットに、「35年家賃保証があるから大丈夫です」という営業をする業者もいます。「35年家賃保証」とはつまり、その会社が「一括借り上げをして家賃保証を付けるので、永続的に家賃が入ってきます」ということです。

しかしながら、こういったサブリース契約は後々問題になることが少なくありません。なぜなら・・

注意ポイント

- そもそも、その会社が35年も事業継続できるかは分からない。

- 「35年保証」と謳っておきながら、数年程度で保証賃料が見直される、あるいは否応なしに契約解除されるなどで支払いが滞ってしまう。

新築区分ワンルームの販売業者は、頭では「儲からない」と分かっていてもつい買ってしまいそうになるほど営業が上手です。ぜひ注意してください。

3-2.新築シェアハウス

次に買ってはいけない物件は、新築シェアハウスです。その理由をお伝えいたします。

客付けがしにくくなっている

新築シェアハウスは、業者さんが土地や建物をパッケージ化して販売する際、部屋数をかなり細かく区切ることで利回りを高くしています。しかし、あまりにも部屋が狭くて、客付けがしにくいというケースが増えています。

一方、業者さんは、「人材派遣会社と協力をしているので、客付けには困りませんよ」、「長期一括借り上げで35年は家賃保障します」などの謳い文句を言います。

しかし、サブリース(一括借り上げ)については「新築区分ワンルーム」でも説明しましたように、家賃が保障されなくなったなどの問題が相次いでおり、訴訟も起きていますので、業者の話を鵜呑みにしないように注意してください。

融資もつきにくい

新築シェアハウスは、銀行からは普通の賃貸住宅ではなく「寄宿舎」という扱いになるため、融資がつきにくいという問題もあります。

仮に融資を受けられても金利は高く、3.5~4.5%です。「都内で利回り8%保障」という物件もありますが、利回り8%で金利4.5%だった場合、イールドギャップは3.5%しかありません。これではキャッシュフローが出ませんし、固定資産税、運営諸経費、広告費などを払うと、ほぼ赤字になってしまいます。

3-3.中間省略業者による再販物件

「中間省略業者による再販物件」がどういう取引なのか、詳細は今回省略いたします。問題なのは取引方法そのものではなく、悪質な中間省略業者が増えていることです。

中間省略業者の「悪質な手口」とは?

悪質な業者は、「購入者が融資を引けるギリギリの金額」まで利益を上乗せして販売します。

具体的には、中間業者が3000万円で仕入れた物件に対し、「この人なら7000万円まで融資が組める」と分かれば、融資額の限界まで利益を乗せてきます。このような悪質業者を通すと、非常に割高な物件を高金利でつかまされ、利回りがマイナスになる危険があります。

悪質な中間業者」はここで見分ける!

悪質な業者を見分けるポイントは、「○○銀行さんとは取引していない」とか、「あなたはこの銀行じゃないとダメですよ」と特定の銀行のみを指定してくることです。特にここ数年、融資がかなり出るようになり、悪質な業者が増えています。もし、このような業者に遭遇したら、絶対に取引しないでください。

4.初めての投資でおすすめの物件は?

ここまでで、初心者の方が敬遠すべき物件をお伝えしました。物件探しをしていく過程で、「絶対買ってはいけない物件」を排除し、残った物件の中から候補を選んでいきます。では、投資初心者はどんな物件を選んだら良いのでしょうか? 次に、初心者の方向けのお勧めの物件をお伝えいたします。

4-1.区分所有

区分所有は大きく分けて、ワンルームマンション、ファミリータイプ、店舗、事務所などさまざまな用途があります。特徴は、他の投資対象よりも金額が安いことです。儲けの額は小さいですが、先に説明した新築ワンルームマンションを除けば、「とりあえず始めてみたい」といった方に向いています。

例えば、埼玉県の田舎の方であれば、100~200万円台の物件もあります。手持ち資金で十分始められる額ですから、借り入れに抵抗がある人にも向いているでしょう。

ただし、この金額で融資を引こうとしても、銀行にはあまり相手にされません。また、土地が共有持ち分になるので、積算価値が低くなってしまうデメリットもあります。

4-2.戸建て

戸建てには、土地から買った新築分譲、中古の戸建て、メゾネット形式など様々な形式があります。

しかし、土地も購入する分、区分よりは割高になります。しかも、そこまで高い家賃が取れるわけではないので、区分よりも利回りが上がりにくい傾向があります。そこで、ある程度リスクをとって、「築古のボロ戸建を再生させる」とか、土地探しから自分で企画し安い工務店で「割安に建てる新築戸建」などにする必要があるでしょう。

たまに、100~300万円くらいのボロ物件がありますので、そういう物件を再生させるのも始めやすい方法だと思います。

4-3.一棟アパート

アパートには、木造、鉄骨、RCなどがあり、それぞれ新築・中古があります。アパートは家賃収入が多い傾向があるものの、投資対象として人気のため競争が厳しく、良い物件はスピード勝負になります。しかも、昨今の不動産投資バブルで完全に売り手市場です。ですから、誰もが買える物件は価格交渉もできず、割安に買う事が難しくなってきています。

そこで、地方・田舎というリスクをとって「中古一棟物アパート」を狙う方法があります。また手間はかかりますが、「自分で企画し、土地から探す新築アパート」という方法もあります。いずれも、手間やリスクをしっかりとる事で、通常より割安に買い、利益を高めることができます。

4-4.中古一棟マンション

新築マンションは価格が高すぎるため、中級者から上級者向けの投資となります。ですから、初心者には向きません。

一方、中古一棟マンションであれば投資対象になります。一棟アパートと異なり、銀行評価が伸びやすいので、メガバンクや大手地銀などからも低金利で融資を引きやすく、規模が大きいので拡大スピードをあげることができます。

マンション投資は時代によって変化する

マンション投資は時代とともに取る戦略が変わってきており、知識やノウハウは常に学び続けなければなりません。

例えば、積算重視で地方築浅RCの融資をメガバンクや地銀から引き、規模拡大をしていく手法が数年前に流行りました。しかし今では、収益性を満たしながらも積算が出る物件は少なってきているのが現状です。

ですから、常に情報のアンテナを貼って自分に再現性のある投資法を模索することが欠かせません。特に、書籍に書いている戦略は既に古くなっている場合もありますので鵜呑みにしないよう注意してください。

5.良い物件・悪い物件を見分ける3つの判断基準

不動産投資では、物件購入時に勝負の9割が決まります。単に「こういう物件を選べばよい」、「駅の近くを選べばよい」という単純なものではありません。そこで、ここでは物件選びに必要な、最低限必要な基礎知識をお伝えします。

物件を選びの際、押さえておくべき3つの判断基準があります。

ポイント

- 収益評価

- 担保評価

- 稼働力

5-1.「収益評価」を出して、儲かる物件かどうかを見極める

まずはその物件が、収益が出るかかどうかなど「儲けの大きさ」を測る必要があります。実は慣れてしまうと、儲かる物件というのは「見た瞬間」に判断できるようになります。エクセルなどを使った「シミュレーション」は一切不要で、計算機をちょっと叩くだけで分かります。私は物件の収益力で見るとき、シンプルに以下の3つだけを重視しています。

表面利回り

表面利回りは、「家賃収入 ÷ 物件価格」で計算できます。これは経費を無視し、単純計算した利回りです。例えば、1億円の物件で、家賃収入が1000万円ですと、表面利回りは10%になります。表面利回りの計算は、インターネット上にも出ていますので参考になさってください。

実質利回り

実質利回りは、購入時の初期費用やランニングコストなど、予想できる経費を加味して計算します。購入時にかかる諸費用(不動産業者・司法書士・銀行への手数料、所有権の移転、抵当権の設定、各種保険、不動産取得税、新築であれば表示・保存登記など)は物件によって変動しますが、おおよその目安として「7%」になります。例えば1億円の物件なら、1億円×1.07=1億700万円となります。

次に、「家賃収入から必要経費を引いた数字」で利回りを算出します。必要経費としては、

ポイント

- 管理費用(管理会社への手数料3~5%ぐらい)

- 年間の費用(固定資産税、都市計画税、区分の場合は修繕積立金など)

- ランニングコスト(管理会社への管理手数料、水道光熱費、固定資産税、都市計画税、清掃費用、リフォームや修繕費用。RCなどの場合は建物管理費用。エレベーターのメンテナンスや修繕費用)

また、空室率も考慮しておきましょう。空室率はエリアによりますが、5~10%程度で計算していきます。相場賃料をチェックし、レントロールの家賃が正しいかどうかを確認し、高すぎる家賃であれば相場の家賃に引き直してその賃料にして計算します。

つまり「実質利回り」とは、「購入金額 × 1.07」の額から、必要経費などを引き、空室率を考慮したものとなります。

仮に、表面利回りが10%ですと、実質利回りは6〜8%くらいになるでしょう。例えば、家賃収入が1000万円であれば、実質的な利回りは大よそ600~800万円になります。あくまでも表面利回りだけにとらわれず、実質利回りもしっかり見ていきましょう。

キャッシュフロー

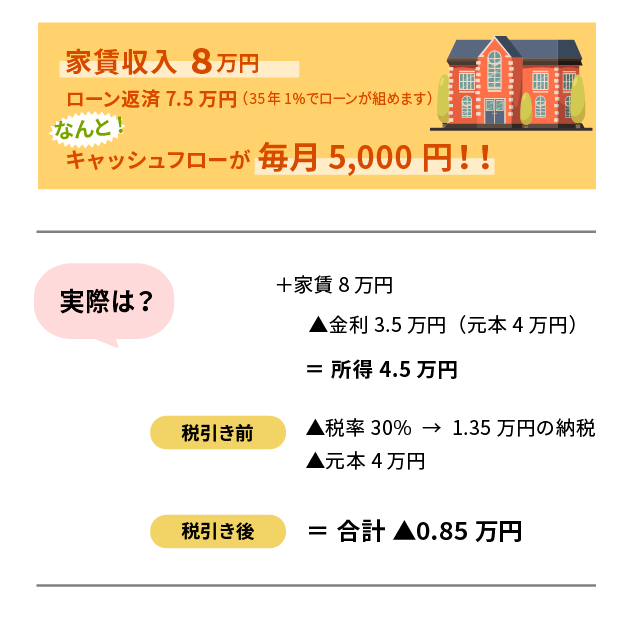

キャッシュフローは、ローン返済、所得税、住民税、法人税などの税金を加味して計算します。まずは以下の図をご覧ください。

- キャッシュフローの計算

物件概要/資料から全て計算して、キャッシュフローが基準を満たすか確認する

つまりキャッシュフローとは、家賃収入から必要経費(管理費、修繕費、固定資産税など)を全て差し引き、所得税や住民税、法人税などの税金支払いを全て加味した上での「税引き後の利益」です。不動産投資では結局のところ、「税引き後の利益」をいかに手元に残せるかということが最も大事です。

例えば、「家賃収入は月8万円で、うちローン返済が7.5万円。35年1%でローンが組めますので、毎月5000円入ります」というワンルーム物件がよく売られています。果たして、これはキャッシュフローが出るのでしょうか?

仮に、ローン返済7.5万円のうち、元本が4万円だとします。ローンで「経費」と認められるのは「金利」だけですので、「返済額7.5万円 - 元本4万円 = 金利3.5万円」が経費となります。

つまり、「家賃8万円 - 金利3.5万円 = 4.5万円」に対して課税されます。

仮に税率30%としますと、納税義務額は「4.5万円 × 30% = 1.35万円」となります。

以上をまとめますと、「家賃8万円 - 返済7.5万円 - 納税額1.35万円 = マイナス8500円」となります。

なぜキャッシュフローが大事なのか

こんな広告よく見ますよね?

ここでは分かりやすくするために、減価償却費や諸経費を入れていません。それでもマイナス収支になりますから、「この物件は買っても儲からない」と判断できます。

このように、キャッシュフローはローンの返済や納税額も加味した数字になり、人によって変動します。従って、ここはしっかり計算する必要があります。

では、「キャッシュフローがいくらだったらOKなのか?」は、どう判断したらよいのでしょうか? これは投資法によって異なるので一概に言えませんが、まず「実質利回りの目標は○%、キャッシュフローの目標は○円」と決めましょう。その上で物件を選別します。もし良さそうな物件が出たら、実質利回り、キャッシュフロー計算と収益性のチェックをしましょう。

収益物件を持つ人は「事業者」となりますから、ご自身で納税することに加え、「金利だけしか経費計上できない」、「減価償却」など、税務上の考え方も身に着けていきましょう。

5-2.物件の「担保力」を見極め、万が一に備える

次に、万が一全て空室になり収益がゼロになったとしても、物件の価値がいくらになるのかという不動産自体の担保力を測っていきます。

積算評価の計算法

不動産の担保評価は、積算評価によって算出されます。販売価格に対して積算評価の占める割合が大きければ大きいほど、一般的に融資が引きやすく有利な投資になります。積算評価の出し方は

ポイント

- 土地評価 = 路線価 × 面積

- 建物評価 = 新築価格 × 面積 × 経年劣化

土地評価の手順

まず土地評価ですが、「路線価」を調べる必要があります。

「全国地価マップ」というホームページがありますので、該当する土地の路線価を調べましょう。

たとえば路線価が「470C」の場合、「1平方メートル当たり47万円の価値がある」ということを示しています。仮に、土地の面積が120平方メートルであれば、土地評価は「47万円 × 120平方メートル = 5640万円」になります。

ただし同じ評価の土地であっても、土地の形状が四角、長方形、整形地のほうが価値は高くなり、逆に歪な形ですと価値は低くなります。

また、道路の接し方などによっても評価額も変動します。このあたりの詳細は他の書籍やインターネットでも詳しく書かれていますので、参考にしていただければと思います。

建物評価の手順

新築価格は、構造ごとに平米単価が決まっています。たとえばRCでしたら、「20万円 × 延床面積」となります。また、耐用年数も構造によって規定があります。RCは47年、重鉄は34年、木造は22年、軽鉄は22年(幾らか伸びることもあります)です。

また、評価対象外となってしまう例として、違法建築物件(建ぺい率、容積率がオーバーしている物件)があります。大型の物件や新築物件の場合は、確認済書や検査済書が必要になることも多く、用意できない場合は評価がマイナスになり、最悪は融資が出ないこともあります。

では、担保力の金額はいくら以上だったら合格なのでしょうか?キャシュフローが出ていることが大前提ですが、担保力の基準は投資法によって異なります。地方の物件の場合、積算価格が購入価格を上回ることが多いと思います。逆に、東京では実勢価格のほうが高いですので、売値よりも積算が超えるということはなかなかありません。

5-3.稼働力の高い物件を見極め、空室リスクを避けよう

ここでは立地、空室率、入居率、人口増減などを考慮し、いかに物件が稼働するのかを測っていきます。

いくら良い物件を見つけても、空室が埋まらなければ意味がありません。そこで、しっかり物件の稼働力を見極めることは非常に重要です。稼働力を見極めるポイントは以下の通りです。

人口流入・流失とその理由を調べる

購入物件エリアの市区町村の人口推移や世帯数のデータは、役所のホームページからすべてダウンロードできます。

そうしたデータを基に、購入エリアの人口や世帯数が増えているか? 減っているのか? をしっかりチェックしてください。

極端に伸びている、または減少しているエリアには何かしらの理由があるので、それを見極めます。例えば、地方エリアの場合、一企業の工場や大学などの賃貸需要に頼っている場合があり、それらが移転すると人口が減るリスクがあります。

大半のことはインターネットで調べればわかりますので、しっかりエリアの情報を調べるようにしましょう。

間取りの人気度について調べる

人が増えていているエリアでも、単身者の需要がなければ、単身向け物件を買っても埋まりません。ファミリー物件も同様です。つまり、需要と供給のバランスをしっかり読み解くことも欠かせません。

これを調べるには、HOME’Sが運営している「見える賃貸経営」というサイトが分かりやすいと思います。

ワンルームであれば空室率はどれくらいか、間取りの人気度なども把握できます。

ポイントは、単に人が増えているかどうかだけでなく、そのエリアで需要のある物件を探すことです。ですから、吉祥寺や渋谷のような人気エリアであれば埋まりやすい、主要駅の近辺だから埋まりやすい・・・というわけではありません。

逆に、田舎であっても供給が少なければ、常時満室という物件はたくさんあります。需要と供給のバランスを見抜くためにも、しっかりと調査することが肝要です。

近隣の商業施設や公共施設から需要を見る

公共施設は学校、図書館、病院など、商業施設はスーパーや大型施設などです。

例えば、かなり田舎のエリアは車社会のため、駅などあまり関係なく、大型商業施設周辺に需要が偏るエリアがあります。こういった施設情報はネットで簡単に調べられますので、ぜひ確認してみてください。

このように、エリアの需要に合った物件を所有すれば、都会か田舎かというのは重要ではなくなります。

周辺物件の敷金・礼金の設定を見る

敷金・礼金の設定は、大家が自分で決めています。よって、周辺の物件で、自分が狙っているのと似たような物件の敷金・礼金の設状況を見ていきます。

例えば、田舎なのに敷金2カ月、礼金1カ月というような物件があれば「供給が少ないエリア」ということです。需要が大きく供給が少なければ、貸し手側が強気になれるからです。逆に、需要が少なく供給が多いと、空室の物件が増えるので貸し手側も弱気になります。

需給バランスを把握するときは、敷金・礼金の設定を確認するのがもっともシンプルです。例えば、購入予定の物件と近い物件を何件か、HOME’Sなどで調査してみると良いでしょう。

不動産屋さんや賃貸仲介業者にヒアリングを行う

最後は必ず、近隣の不動産屋さん、賃貸仲介の業者さんにヒアリングをしましょう。

物件を購入することを前提に、「◯◯のエリアに物件を購入する予定です。購入したら管理会社を探そうと思っているので、管理の相談と、このエリアの客付けの話を聞かせていただけませんか?」と電話で聞いてみましょう。大体の賃貸仲介業者は管理も行なっているので、今後お客になりそうだと知れば親身に話を聞いてもらえるはずです。

そのとき、「このぐらいの家賃で貸そうと思っていますが決められそうですか?」と間取りを伝えながら質問すると、「その金額だったら十分決まると思いますよ」とか、「このエリアで、その賃料では勝負できないですね。なぜなら・・・」など、様々なアドバイスをしてくれます。

稼働力の調査は、インターネットで9割のことは分かります。でも、最後の最後は地場の業者さんへのヒアリングが不可欠です。目安は、物件近隣で一番栄えている駅(3駅ぐらい離れていてもOKです)にある不動産業者を3~4社に、電話または訪問してヒアリングを行います。

このヒアリングは非常に大事ですので、必ず行ってください。こういった当たり前のことを実践するだけで、購入前に買うべき物件かどうかの大切な判断ができます。

6.大家とサラリーマンを両立させる方法

ここまでお読みいただければ、かなり自信を持って物件探しを進めることができるでしょう。

さて、収益物件を持つということは、「大家になる」ということです。しかし、会社勤めをしながらですと、大家として動ける時間は限られています。家族と協力するにしても、現実的にはなかなか大変です。そこで、日常の管理業務を委託する管理会社も探していきましょう。

では、どのように管理会社を選んだら良いのでしょうか?

管理会社にも、それぞれに得意・不得意があります。とはいえ、よほど大きい物件ではない限り管理面での差は殆どありませんので、「客付けに強いかどうか」を重視しましょう。

6-1.客付に強い管理会社を見分ける方法

まず、「客付けが強い管理会社」をどのように見極める3つのポイントをお伝えします。

ポイント1:空室が出たときの動きを確認する

最も有効なのは、実際にマイソクを見せながら「空室が出たときに、どういう動きをしますか?」と聞くことです。

また、空室が出たときにほかの客付けの会社にFAXを送ってくれるか、どういうサイトを使っているか(SUMO、HOME’Sなど大手が入っているか)なども確認しましょう。

要はその管理会社が、入居者募集に対してどれくらいのコストや労力をかけているか?を把握することです。今は、大半の入居はネット経由で決まりますから、ネットでしっかり募集広告を出している管理会社を選びましょう。

また、管理会社を選定する際、毎月いくらくらい広告費を投入して、客付けを行っているのかなどもしっかりヒアリングして何社か比較してください。そうすると、どこの会社が客付けに強そうかわかってきます。

ポイント2:退居が出たらどういう動きをするかを確認する

退居が出た場合の対応についても確認をしましょう。

ポイント

- 退居連絡があって募集開始するまでにどういう動きをするのか?

- 何日ぐらいでどういう募集媒体に出して告知をするのか?

- どのように内覧までを進めていくのか?

ポイント3:相談できる、気の合う会社かどうか?

管理会社を選ぶ際、良好なコミュニケーションがとれて、しっかりとした関係が築けるかどうかも非常に重要です。実際、管理会社とのコミュニケーションが上手くいかず、空室が埋まらない例は珍しくありません。

そこで、定期清掃やリフォームの相談、更新料の設定など質問を投げかけてみましょう。そうすれば、相手側の姿勢もわかるでしょう。

人間的な相性も含めて、ぜひ付き合いやすい管理会社を選んでください。

6-2.管理会社と協力すれば「満室経営」は難しくない

収益物件で最も怖いのは「空室リスク」です。幾ら良い物件を見つけても、空室が埋まらなければ利益になりません。

しかし実は、満室経営は一般的に思われているほど、「ものすごく難しい」ものではありません。むしろ、コツさえつかめば簡単ですから、管理会社に相談して一緒に対策を立てていきましょう。

「当たり前のこと」をすれば空室は埋まる

「空室が全然埋まらない」という人は大抵の場合、「当たり前のこと」をやっていません。逆に、当たり前のことを当たり前に、丁寧に漏れがないようにやるだけで、大抵は満室稼働できます。

でも、そんな簡単なことで本当に埋まるのでしょうか?

実は、大家さんの9割以上は高齢の地主です。その多くがまともに勉強せず、昔から何となく賃貸経営しているだけで、客付の工夫や努力をあまりしません。しかも、地主なので経済的にもあまり困っておらず、埋まらなくても気にしない人もいます。

つまり、勉強も工夫もしない高齢の大家に勝てばよいので、空室を埋めるのは割と簡単です。この記事を読んでいる勉強熱心な方であれば、きっと高齢の大家に勝つのは難しくないでしょう。

空室が続くなら「どこに問題があるのか?」を明確にすればよい

空室が埋まらないと、やみくもに家賃を下げる大家もいますが、実際は家賃以外に問題があることもしばしばです。そこで、どこに問題があるのかを把握し、対策を考えていきます。例えば・・・

ポイント

- インターネットの上に募集情報が出ていない → ネットに情報を上げる

- 反響があるけど内覧がない → 募集条件を見直す(敷金礼金をフリーレントにする、何かキャンペーンをつけるなど)

- 反響もあって内覧もあるけど決まらない → 募集条件の見直しも含めて諸条件交渉する、内覧して決まっていない理由を管理会社から客付業者にしっかりヒアリングしてもらう。

7.大家が直面する3つのリスクと、その回避方法

大家になると、人災や自然災害、経済変動といったリスクに直面します。こうしたリスクを考えると、少しためらいを感じるかも知れません。

しかし、リスクをきちんと把握し、解決する方法を学べば恐れることはありません。そこで、大家が直面する3大リスクと、その回避方法をお伝えいたします。

7-1.リスク1:人災

家賃滞納、夜逃げ、入居者トラブル、部屋の破損、管理会社が倒産して家賃が振り込まれない・・・など、人間に起因するリスクは色々あります。

でも実は、人的リスクは基本的に保険などで回避できます。

保険の場合、不動産法で定められている火災保険に入りますが、火災保険にもさまざまなオプションがあります。入居者が部屋などを破損したりしても、火災保険でカバーできますし、入居者が入る借家人賠償責任保険などでも対応できます。

入居者の家賃滞納は、保証会社をしっかり通すことで滞納金を補償してもらえますし、夜逃げなどが起きても保証の範囲内で補償対応してくれます。

また、法的な対応であれば、司法書士や弁護士に依頼しましょう。すべて自分でやろうとせず、外注して手離れさせることで、多少コストはかかるものの、時間的・精神的負担は軽減することができます。

7-2.リスク2:自然災害

地震を始め、台風、津波といった自然災害のリスクや、火災や飛来物など偶発的な事故も想定する必要があります。

実はこうしたリスクも、火災保険・地震保険で回避できるものが大半です。

特に、火災保険は大きなリスクはカバーする上で重要です。不動産投資はコストを削る事が多いですが、火災保険だけはケチらずしっかりと補償に入りましょう。

7-3.リスク3:経済変動

経済変動は、保険などではどうにもなりません。

しかし、不動産は「急な市況変化が起こりにくい」という特徴があります。例えば、1990年以降のバブル崩壊時でも、徐々に時間をかけて不動産価格が下がっていきました。また、金利も少しずつ上昇していきます。

ですから、市況や経済情勢をチェックしていれば、手遅れになる前に手を打つことができます。また、安く買ってキャッシュフローが出ていれば、経済変動による損失にもある程度は耐えることができます。

ですから、投資家本人がノウハウ・スキルを高めていけば十分対処できます。また、業者の言っている事を鵜呑みにせず、リスクに耐えられる健全な投資も心がけましょう。

まとめ

1.ローンなど資金調達に関しては、サラリーマンであれば基本的には難しくないので、「絶対儲からない」物件を避け、儲かる物件を探すことに力を入れましょう。

2.表面的な利回りだけを見るのではなく、実質利回り、すなわち購入にかかる各種費用や維持にかかるコスト、税金を払った後も、しっかりと利益が出る物件を探しましょう。

3.仮に入居者がゼロになっても担保力のある物件、エリアの需要に合った物件を選びましょう。

4.物件は、都会・田舎・駅近といった条件だけで判断せず、人口の変化や人気のある間取り、敷金・礼金の状況、業者へのヒアリングもしっかり行いましょう。

5.サラリーマン大家には自由な時間がないので、信頼できる、また気の合う管理会社を探し、管理を委託しましょう。また、空室対策なども、管理会社と一緒になって行える体制を作りましょう。

6.人災・自然災害に備えるために、火災保険をケチらないようにしましょう。

7.経済変動に備えて、日ごろから知識やスキルを高め、また健全な経営を心掛けましょう。

家賃収入は、世間で思われているような「不労所得」ではありません。また、それだけで将来の収入が保証されているわけでもありません。今後生じうるリスクや、退職後の収入なども考えていくなら、「事業」として真剣に考えていく必要があります。ぜひ、物件を買った後も油断せず、情報収集を続け、スキルアップを図りましょう。

また現実には、収益物件一つだけで、一生収入に困らないというわけではありません。将来的に複数の物件を所有することや、売却も視野に入れた運用なども目指していきましょう。

この記事を読んで収益物件の見分け方が分かりました。では「いつまでに◯%の収益がある物件を購入する計画を立てる」、そのために「1日◯件ネットで物件を調べる」など具体的な行動をしましょう。行動すれば必ず収益物件は見つかります。とにかく実践あるのみです!

\動画で学ぶ不動産投資/